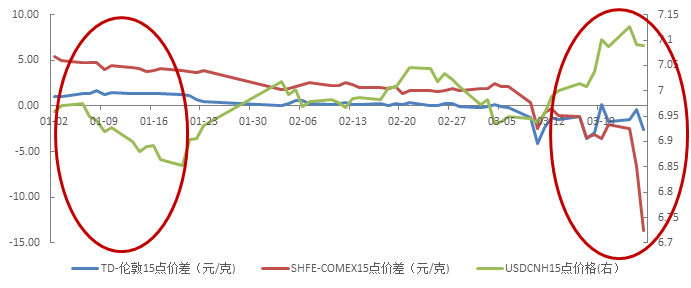

2月底至今,黄金内外盘价差由溢价转为大幅折价。原因有二:1、海内外疫情的错峰导致海外资产暴涨暴跌,国内资产相对韧性,且美联储等国外央行加码“量化宽松”,而国内央行迟迟未降息。故这段时间人民币有所贬值,但海外避险更甚,“量化宽松”力度更大,内外宏观环境的差异令外盘波动更剧烈,进而导致黄金内外盘价差由溢价转为折价。

2、疫情导致海外部分黄金冶炼厂暂时关停,且各国“封关”、“封境”、“紧急状态”等措施影响人员、物流。物流和供应链问题导致24日CMX黄金期货04合约较伦敦现货黄金溢价高达85美元/盎司,且外盘黄金期货更是一度出现罕见BACK结构。这一问题也是近期黄金内外盘溢价扩大的推手之一。

但对于2月底至今黄金内外盘价差由内盘溢价转为内盘大幅折价这一现象,我们认为或难以持续。且预计未来黄金内外盘价差或存在折价收窄甚至回归溢价的可能,故建议关注黄金买内盘-卖外盘的套利机会。理由有三:

1、我们认为COMEX黄金期货合约出现多头“逼仓”的可能性较低,随着外盘期现价差的收敛,内盘黄金较外盘黄金折价加深的概率将下降。

2、欧、美疫情正朝着高峰加速攀升,若二季度海外疫情能够有所缓解,金融市场的流动性问题和波动率也都会随之缓解,届时海内外宏观环境的差异会降低,也将有望缓和黄金内盘大幅折价的迹象。

3、美联储为首的全球央行实施了一轮前所未有的“量化宽松”,未来若疫情缓解,美联储的动作力度将减小,但中国央行二季度为应对外需经济冲击,有降息的预期。且虽然人民币难以大幅贬值,但基于经济利空尚未兑现和美元指数料长期偏强,我们认为人民币亦难以大幅升值,大概率维持宽幅震荡,那么二季度黄金内外盘价差或存在回归溢价的可能。

个人建议,仅供参考。

一、黄金内外盘套利的基础

一般来说,在两个市场进行套利,最关键的是两个投资标的之间具有高度的关联性。研究也可发现世界黄金的定价权主要还是由伦敦现货黄金市场和纽约期货黄金市场决定,因此国内黄金价格暂时维持着主要跟随国际金价波动的现状,国内黄金和国外黄金的价格走势非常一致,具有较高的相关性。根据历史收盘价,通过计算有,沪金期货主力合约与COMEX黄金期货主力合约日收盘价之间的相关系数达0.9734(约7年数据),金交所黄金(T+D)与伦敦现货黄金日收盘价之间的相关系数达到0.9817(约9年数据)。

正是国内市场与国际市场之间存在着这种较高的联动性,使得黄金在两个市场之间存在套利的基础。一旦纽约金或伦敦金价格出现较大波动,那么国内黄金市场必然会随之出现较大反应,叠加人民币汇率的影响,上海期货黄金主力合约(金交所黄金T+D合约)与COMEX黄金期货主力合约(伦敦现货黄金合约)间某种程度上存在着稳定的价差关系,一旦这一价差发生短期异常变化,有对外投资渠道的相关机构或者个人就可以进行黄金期货合约的跨市套利。

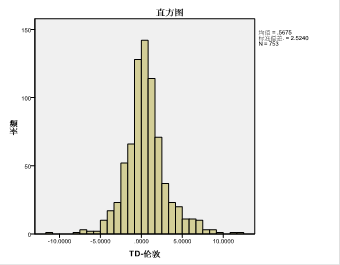

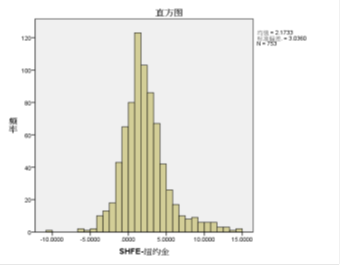

价差是黄金跨市套利的核心,通过对历史价差数据进行统计分析,我们发现黄金内外盘价差服从标准正态分布,且从图表2和图表3可以明显看出,黄金内外盘价差多在(-5,5)元/克的范围内变动,这一区间占到整个统计区间的85%上,因此具有重要参考价值。若仅基于统计套利,一旦两者价差大于5元/克,就可进行【卖内盘,买外盘】的套利操作,反之当两者价差小于-5元/克,则进行【买内盘,卖外盘】的黄金跨市场套利操作。

图表1: 黄金内外盘价格走势基本一致,具有显著正相关性 | ||

| ||

图表2:TD-伦敦金的价差分析 | 图表3:沪金-纽约金的价差分析 | |

数据来源:wind,国贸期货统计分析汇总 |

二、近几年黄金内外盘价差普遍为溢价状态的原因

最近几年,国内的黄金价格对国际金价持续处于溢价状态,特别是进入2017年后内外盘溢价更为明显。从图表4和图表5可以看到,近3年来,黄金(T+D)与伦敦现货黄金的价差普遍高于-2元/克,均值在1.55元/克附近;沪金主力与COMEX黄金主力的价差普遍高于-3元/克,均值在3.37元/克附近。

对于内盘黄金较外盘溢价这一现象,我们认为主要有以下三点原因:

1、对全球黄金市场而言,美元计价的黄金市场仍是主导,由于其体量足够大,交易灵活,能够应对金价短时间内的剧烈波动。国内黄金市场虽然稳步发展,种类不断丰富,但交易时间的限制和外汇管制等一系列因素影响流动性,价格传导有一定阻滞。所以国际黄金流动性仍显著优于国内是内盘黄金溢价的原因之一。

2、国内外黄金价差的折算公式为:黄金内外盘价差=沪金价格-纽约金价格/31.10348*人民币汇率。从这个公式我们看到,影响价差的核心因素是人民币汇率。通常来说,纽约金的涨幅约等于沪金的涨幅加上人民币的升值幅度。所以,若预期未来人民币会升值,则可进行买纽约金,卖沪金的长期跨市场套利;反之,则进行卖纽约金,买沪金的长期跨市场套利操作。但众所周知,国内政策对卖空人民币有一定限制,导致部分做空人民币的资金分流到黄金市场,即通过【人民币-黄金-美元】间接做空人民币,具体为通过境内买入黄金支出人民币,境外卖出黄金获得美元。所以境内外汇管制和人民币汇率阶段性贬值预期是黄金内外盘溢价的基础。

3、国外消费者普遍把黄金作为一般等价物来对待,但中国由于文化特色,国内消费者具有独特的“黄金”偏好,当金价下跌时,不会轻易卖出黄金。国内外的消费习惯差异导致国内黄金价格大部分时间呈现跟涨快跟跌慢的特点。

图表4: AU(T+D)-伦敦现货黄金近3年来大部分时间的价差大于(-2) |

|

图表5:沪金主力-COMEX黄金主力近3年来大幅时间的价差大于(-3) |

|

三、近期黄金内外盘价差由溢价转为大幅折价的原因

今年以来内盘黄金较外盘黄金的溢价持续收窄。主要分为三个阶段

1、年初至1月20日,自去年年底以来国内经济企稳预期增强,人民币汇率升值,导致黄金内外盘溢价收窄。

2、1月20日至2月底,新冠肺炎疫情在国内证实人传人,随后1月23日武汉封城,国内疫情持续升级,人民币开始贬值,黄金内外盘溢价收敛放缓。但正值春节前后,假期市场交易热度下降,且市场预期人民币不会大幅升值,所以黄金内外盘溢价也并未反弹。

3、2月底至今,黄金内外盘价差由溢价转为大幅折价。具体原因在于,虽然中国疫情防控住,但海外疫情开始爆发,近期欧洲、美国相继沦为疫情“震中”。受疫情冲击,全球金融市场动荡剧烈,市场极度恐慌,美联储等全球央行加速、加码启动新一轮“量化宽松”。在流动性问题和“量化宽松”的矛盾中,黄金价自2月底以来经历了暴跌(2.24日-3.2日)-暴涨(3.3日-3.9日)-暴跌(3.9日-3.19日)-暴涨(3.20日-3.25日)等4轮剧烈的宽幅波动。

在海内外疫情错峰的环境下,海外资产暴涨暴跌,人民币资产相对维持韧性,且美联储等国外央行加码“量化宽松”而国内央行尚未降息,这种宏观环境的差异导致外盘黄金的波动幅度大于内盘。其次,虽这期间人民币有所贬值,但海外避险更甚,海外“量化宽松”力度更大,故外盘黄金的上涨驱动力也更大,从而导致外盘金价跌幅远小于内盘,进而导致黄金内外盘价差由溢价转为折价。

再者,为防控疫情,海外部分黄金冶炼厂企业暂时关停,且各国“封关”、“封境”、“紧急状态”等措施或影响物流运输。故市场担忧物流和供应链问题,导致24日COMEX黄金期货04合约对伦敦现货黄金溢价一度高达80几美元/盎司,且COMEX黄金期货合约更是一度出现罕见的BACK结构。这一问题也是近期黄金内外盘溢价扩大的推手之一。

图表6:自2月底以来,虽然人民币贬值,但黄金内外盘由溢价转为大幅折价 |

|

图表7:疫情错峰导致国内外宏观环境差异,内外盘金价波动幅度差异较大 |

|

四、小结展望

对于2月底至今黄金内外盘价差由内盘溢价转为内盘大幅折价这一现象,我们认为或难以持续。

1、因COMEX期货04合约可能产生的交割问题而导致的巨大期现价差正随着交易所和伦敦金银市场协会的积极行动以及市场套利资金的介入而逐步收窄。我们认为COMEX黄金期货合约出现多头“逼仓”的可能性较低,随着COMEX黄金价格回归正常,内盘黄金较外盘黄金折价加深概率将下降。

2、目前欧、美疫情正朝着高峰加速攀升,若进入二季度欧美疫情能够有所缓解,金融市场的流动性问题和波动率也都会随之缓解,届时海内外宏观环境的差异会降低,将有望缓和黄金内盘大幅折价的迹象。

3、美联储为首的全球央行实施了一轮前所未有的“量化宽松”,未来若疫情缓解,美联储的动作力度将减小,财政经济刺激才是重头戏。但中国方面,中国央行二季度为应对外需经济冲击,有降息的预期。其次,虽然人民币难以大幅贬值,但基于经济利空尚未兑现且美元指数长期将会维持偏强状态,我们认为人民币亦难以大幅升值,大概率维持宽幅震荡,那么二季度黄金内外盘价差或存在回归溢价的可能。

综上,我们预计未来黄金内外盘价差或存在折价收窄甚至回归溢价的可能,故建议关注黄金买内盘-卖外盘的套利机会。

个人建议,仅供参考。

图表8:海外疫情当前错峰,但欧美正朝着高峰加速攀升 |

|

数据来源:wind,截至3月24日

来源:国贸投研